Piramidy finansowe - kto to wymyślił, czym jest piramida Ponzi i kto zalicza się do największych oszustów historii w tej kategorii?

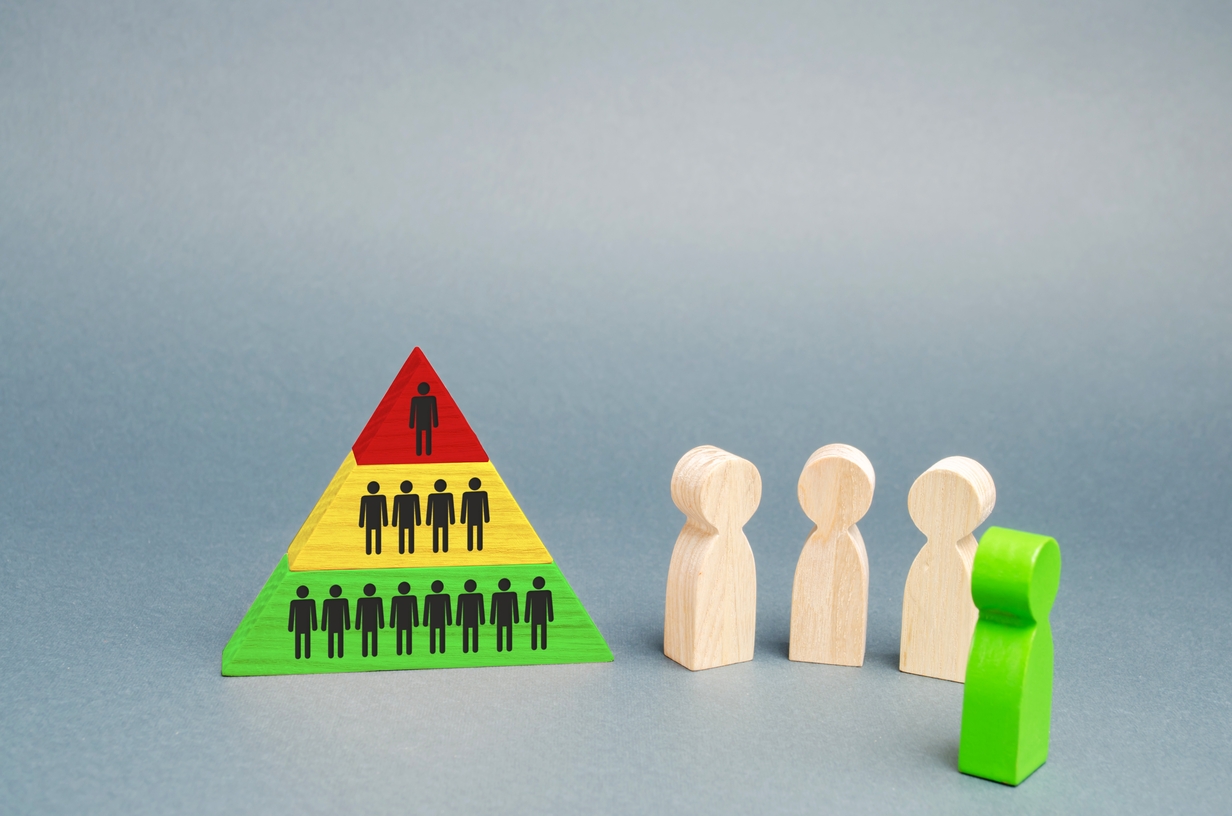

Piramida finansowa, znana również jako schemat Ponziego, jest oszustwem inwestycyjnym, które przyciąga inwestorów obietnicą niezwykle wysokich zwrotów. Zamiast generować zyski poprzez realne inwestycje, wypłaty dla wcześniejszych inwestorów pochodzą z pieniędzy wpłaconych przez nowych uczestników. Ten model jest skazany na niepowodzenie, gdyż wymaga stałego napływu nowych środków, aby utrzymać wypłaty.

Jak powstała Piramida Finansowa?

Charles Ponzi był włoskim imigrantem, który przybył do Stanów Zjednoczonych na początku XX wieku. W 1920 roku stworzył schemat inwestycyjny oparty na arbitrażu kuponów pocztowych, obiecując 50% zwrotu w ciągu 45 dni. Początkowo jego schemat przyciągał wielu inwestorów, ale gdy napływ nowych środków przestał wystarczać na wypłaty, piramida się załamała. Ponzi ostatecznie trafił do więzienia na 14 lat, a jego nazwisko stało się synonimem oszustw finansowych.

Piramidy finansowe istniały jeszcze przed Charlesem Ponzi, ale to on udoskonalił ten schemat i spopularyzował na dużą skalę. Wczesne przypadki piramid finansowych miały miejsce już w XIX wieku, ale to Ponzi stał się symbolem tego oszustwa, które nosi jego imię.

Bernard Madoff i największe oszustwo naszych czasów

Bernard Madoff to postać, która zyskała niechlubną sławę jako architekt największego znanego schematu Ponziego. Przez wiele lat Madoff był szanowanym członkiem społeczności finansowej i zarządzał jednym z najbardziej prestiżowych funduszy inwestycyjnych na świecie. Jego firma, Bernard L. Madoff Investment Securities LLC, obiecywała stałe, wysokie zwroty z inwestycji, niezależnie od warunków rynkowych, co przyciągało wielu zamożnych inwestorów, instytucje finansowe i organizacje charytatywne.

Schemat Madoffa polegał na przyciąganiu nowych inwestorów obietnicą stabilnych zysków i wykorzystywaniu ich środków do wypłaty zysków wcześniejszym inwestorom. Dzięki reputacji Madoffa i braku przejrzystości w działaniu jego firmy, wielu ludzi wierzyło w legalność jego działalności. Madoff umiejętnie ukrywał prawdziwą naturę swojej działalności, prezentując fałszywe sprawozdania finansowe, które pokazywały nieistniejące zyski.

W rzeczywistości Madoff inwestował tylko niewielką część powierzonych mu środków, a większość pieniędzy służyła do wypłat dla wcześniejszych inwestorów oraz na jego własne potrzeby. Schemat funkcjonował przez wiele lat, ponieważ ciągle napływali nowi inwestorzy, przekonani o jego rzetelności i skuteczności. Katastrofa nadeszła w 2008 roku, gdy globalny kryzys finansowy zmusił wielu inwestorów do wycofywania swoich środków. Napływ nowych inwestycji znacząco się zmniejszył, a Madoff nie był w stanie wypłacać obiecanych zysków.

W grudniu 2008 roku Madoff przyznał się swoim synom, że jego firma to jedno wielkie oszustwo. Synowie natychmiast poinformowali władze, co doprowadziło do aresztowania Madoffa i ujawnienia skali oszustwa. Łączna wartość oszukanych inwestorów wyniosła około 65 miliardów dolarów, co czyni ten przypadek największym znanym schematem Ponziego w historii. W 2009 roku Madoff został skazany na 150 lat więzienia, co było symbolicznym wyrazem potępienia jego działań. Jego oszustwo miało dalekosiężne konsekwencje, nie tylko finansowe, ale również emocjonalne dla tysięcy poszkodowanych inwestorów, którzy stracili swoje oszczędności życia.

Inne znane przypadki piramid finansowych

Piramidy finansowe pojawiały się w różnych formach i miały różne nazwy. Oto kilka najbardziej znanych przypadków, które warto znać.

Allen Stanford: bankier oszust

Allen Stanford prowadził bank Stanford International Bank na Antigui, który okazał się być piramidą finansową. Oferował certyfikaty depozytowe z nierealistycznie wysokimi stopami zwrotu, oszukując inwestorów na miliardy dolarów. Jego schemat upadł w 2009 roku.

Sarah Howe: oszustwo na samotne kobiety

Sarah Howe prowadziła "Ladies' Deposit", obiecując samotnym kobietom bezpieczne oszczędzanie i wysokie odsetki. W rzeczywistości fundusze były wykorzystywane na wypłaty wcześniejszym inwestorom i jej własne potrzeby. Jej schemat działał w latach 80. XIX wieku.

Zachary Taylor: pionier schematu Ponziego

Zachary Taylor w latach 40. XIX wieku obiecywał inwestorom wysokie zwroty z inwestycji w nieistniejące przedsięwzięcia. Był jednym z pierwszych udokumentowanych przypadków piramidy finansowej w USA.

Jak unikać piramid finansowych

Aby uniknąć piramid finansowych, warto zwracać uwagę na kilka kluczowych sygnałów ostrzegawczych:

- Obietnice niezwykle wysokich zwrotów, znacznie wyższych niż rynkowe stopy procentowe.

- Brak przejrzystości co do rzeczywistych inwestycji.

- Silny nacisk na rekrutację nowych inwestorów.

- Zbyt skomplikowane struktury inwestycyjne.

Edukacja finansowa jest niezbędna do rozpoznawania i unikania oszustw finansowych. Im więcej wiemy o inwestycjach, tym trudniej będzie nas oszukać. Dlatego warto regularnie poszerzać swoją wiedzę na temat finansów.

Dlaczego warto być czujnym?

Piramidy finansowe, mimo że są nielegalne, nadal pojawiają się w różnych formach. Kluczem do ochrony swoich inwestycji jest edukacja finansowa, czujność i sceptycyzm wobec obietnic zbyt dobrych, aby były prawdziwe. Regularne wracanie na bloga dlugi.info pomoże Ci być na bieżąco z najnowszymi informacjami i poradami dotyczącymi finansów.

Redaktorzy: Agnieszka Ciesielska / Janusz Rajewski

dlugi.info

(1150 x 345 px) (1)_1719485090.png)

_1719485233.png)